भारतीय कर संरचना – एक संक्षिप्त परिचय

- Posted by SSdigitalBE

- On November 7, 2020

- 0 Comments

- कर प्रणाली

भारत में कर संरचना तीन स्तरीय संघीय संरचना है। केंद्र सरकार, राज्य सरकारें और स्थानीय नगर निकाय इस संरचना का निर्माण करते हैं। संविधान के अनुच्छेद 256 में कहा गया है कि “कानून के अधिकार के अलावा कोई कर नहीं लगाया जाएगा या एकत्र नहीं किया जाएगा”। इसलिए, एकत्र किए गए प्रत्येक कर को एक साथ कानून द्वारा समर्थित करने की आवश्यकता होती है।

दिलचस्प बात यह है कि भारत में कर प्रणाली प्रागैतिहासिक ग्रंथों जैसे कि अर्थशास्त्री और मनुस्मृति से इसकी उत्पत्ति का पता लगाती है। जैसा कि इन पांडुलिपियों द्वारा प्रस्तावित किया गया है, उस युग में किसानों और कारीगरों द्वारा दिए गए कर कृषि उपज, चांदी या सोने के रूप में होंगे। इन ग्रंथों के आधार पर, वर्ष 1860 में भारत में ब्रिटिश शासन के दौरान सर जेम्स विल्सन द्वारा भारत में आधुनिक कर प्रणाली की नींव रखी गई थी। फिर भी, नव-स्थापित भारत सरकार ने स्वतंत्रता के बाद इस प्रणाली को आगे बढ़ाने का प्रयास किया देश का आर्थिक विकास। इस अवधि के बाद, भारतीय कर संरचना परिवर्तन के एक मेजबान के अधीन रही है।

भारत में कर प्रणाली:

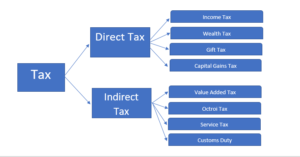

भारत में कर प्रणाली दो प्रकार के करों की अनुमति देती है- प्रत्यक्ष और अप्रत्यक्ष कर।

भारत में लंबे समय तक कर प्रणाली भारत की लंबाई और चौड़ाई को देखते हुए एक जटिल थी। जीएसटी लागू होने के बाद, जो कि भारत में सबसे बड़े कर सुधारों में से एक है, प्रक्रिया चिकनी हो गई है। यह एक सर्व-समावेशी अप्रत्यक्ष कर के रूप में कार्य करता है जिसने कर के व्यापक प्रभाव को समाप्त करने में मदद की है। यह प्रकृति में सरल है और इसने रसद की उत्पादकता को उन्नत किया है।

प्रत्यक्ष कर

प्रत्यक्ष कर व्यक्तियों और कॉर्पोरेट संस्थाओं पर सीधे लगाया जाता है। यह कर किसी अन्य के द्वारा हस्तांतरित या वहन नहीं किया जा सकता है। प्रत्यक्ष कर के उदाहरणों में आयकर, धन कर, उपहार कर, पूंजीगत लाभ कर शामिल हैं।

इस सेक्शन के भीतर इनकम टैक्स सबसे लोकप्रिय टैक्स है। आय के स्तर के लिए अलग-अलग टैक्स स्लैब के साथ अर्जित आय पर व्यक्तियों पर छूट। ‘व्यक्तियों’ शब्द में व्यक्ति, हिंदू अविभाजित परिवार (HUF), कंपनी, फर्म, सहकारी समितियां, ट्रस्ट शामिल हैं।

अप्रत्यक्ष कर:

अप्रत्यक्ष कर ऐसे कर हैं जो वस्तुओं और सेवाओं के माध्यम से अप्रत्यक्ष रूप से जनता पर लगाए जाते हैं। वस्तुओं और सेवाओं के विक्रेता उस कर को इकट्ठा करते हैं जो तब सरकारी निकायों द्वारा एकत्र किया जाता है।

मूल्य वर्धित कर (वैट):

राज्य में बेचे जाने वाले सामानों पर लगाया गया बिक्री कर। दर सरकार पर निर्भर करती है।

ऑक्ट्रोई टैक्स- ऐसे सामानों पर छूट जो एक राज्य से दूसरे राज्य में जाते हैं। दरें राज्य सरकारों पर निर्भर करती हैं।

सेवा कर- सरकार सेवा प्रदाताओं पर कर लगाती है।

सीमा शुल्क – यह किसी भी चीज पर लगाया जाने वाला कर है जो भारत से किसी विदेशी राष्ट्र में आयात किया जाता है।

कर संग्रह निकाय:

भारत में करों को एकत्र करने वाले तीन निकायों ने नियमों को स्पष्ट रूप से परिभाषित किया है कि उन्हें किस प्रकार के करों को इकट्ठा करने की अनुमति है।

केंद्र सरकार: आयकर, कस्टम ड्यूटी, केंद्रीय उत्पाद शुल्क।

राज्य सरकारें: कृषि आय पर कर, पेशेवर कर, मूल्य वर्धित कर, राज्य उत्पाद शुल्क, स्टाम्प शुल्क।

स्थानीय निकाय: संपत्ति कर, जल कर, जल निकासी और छोटी सेवाओं पर अन्य कर।

जीएसटी:

भारत में, तीन सरकारी निकायों ने 1 जुलाई 2017 तक प्रत्यक्ष और अप्रत्यक्ष करों को एकत्र किया जब माल और सेवा अधिनियम (GST) लागू किया गया था। जीएसटी में राज्यों और केंद्र सरकार द्वारा लगाए गए कई अप्रत्यक्ष कर शामिल हैं। आपके पैसे के लिए जीएसटी का क्या मतलब है?

जीएसटी के बदले गए कुछ करों में शामिल हैं:

- बिक्री कर

- केंद्रीय उत्पाद शुल्क

- मनोरंजन कर

- चुंगी

- सेवा कर

- खरीद कर

यह एक बहु-चरण गंतव्य-आधारित कर है। मल्टी-स्टेज क्योंकि यह आपूर्ति श्रृंखला के प्रत्येक चरण पर कच्चे माल की खरीद से लेकर तैयार उत्पाद की बिक्री से लेकर अंतिम उपभोक्ता तक जब भी मूल्यवर्धन और स्वामित्व के प्रत्येक हस्तांतरण पर लगाया जाता है।

गंतव्य-आधारित क्योंकि अंतिम खरीद वह स्थान है जिसकी सरकार GST एकत्र कर सकती है। यदि फ्रिज दिल्ली में निर्मित होता है, लेकिन मुंबई में बेचा जाता है, तो महाराष्ट्र सरकार जीएसटी एकत्र करती है।

एक प्रमुख लाभ भारत में सरकारी निकायों के लिए कराधान का सरलीकरण है।

जीएसटी के तीन घटक हैं:

केंद्रीय वस्तु एवं सेवा अधिनियम के लिए CGST (Central Goods and Services Act) – केंद्र सरकार इस कर को वस्तुओं या सेवाओं की गहन आपूर्ति पर एकत्रित करती है।

SGST: स्टेट गुड्स एंड सर्विसेज टैक्स के लिए स्टैंड। राज्य सरकार इस कर को वस्तुओं या सेवाओं की गहन आपूर्ति पर एकत्रित करती है।

IGST: एकीकृत माल और सेवा कर के लिए खड़ा है। केंद्र सरकार वस्तुओं या सेवाओं की अंतर-राज्य बिक्री के लिए इसे एकत्र करती है। (महाराष्ट्र से कर्नाटक तक)

अन्य सरकारी निकाय:

भारतीय कर प्रणाली के सुचारू क्रियान्वयन के लिए, इसमें समर्पित निकाय हैं। लोकप्रिय रूप से राजस्व अधिकारियों के रूप में जाना जाता है।

CBDT: केंद्रीय प्रत्यक्ष कर बोर्ड वित्त मंत्रालय के अधीन राजस्व विभाग का एक हिस्सा है। इसकी दोतरफा भूमिका है। एक, यह भारत में प्रत्यक्ष कर के संबंध में योजना और नीति के लिए महत्वपूर्ण विचार और इनपुट प्रदान करता है। दूसरा, यह प्रत्यक्ष कर के प्रशासन में आयकर विभाग की सहायता करता है।

CBEC: केंद्रीय उत्पाद और सीमा शुल्क बोर्ड, सीमा शुल्क और केंद्रीय उत्पाद शुल्क और सेवा कर के संग्रहण और संग्रहण के संबंध में नीति निर्माण से संबंधित है।

CBIC: GST लागू होने के बाद, CBEC का नाम बदलकर केंद्रीय अप्रत्यक्ष कर और सीमा शुल्क बोर्ड (CBIC) कर दिया गया है। सीबीआईसी की मुख्य भूमिका जीएसटी से संबंधित नीति-निर्माण मामलों में सरकार की सहायता कर रही है।

करों के लाभ:

हालांकि कर का भुगतान करना एक सुखद एहसास नहीं हो सकता है, हालांकि, यह समझना समझदारी है कि हर एक व्यक्ति द्वारा चुकाया गया कर देश के प्रशासन और उसकी आर्थिक प्रगति के लिए आवश्यक संसाधनों के लिए योगदान देता है।

यह बचत के साथ-साथ निवेश को भी बढ़ावा देता है। यदि कोई व्यक्ति निवेश का कुछ निश्चित सेट करता है, तो उसी की एक राशि को कर छूट दी जाएगी, जिससे उसे कम कर का भुगतान करना होगा।

भुगतान कर भी एक प्रमाण के रूप में काम करता है कि आप न केवल अपने कर रिटर्न दाखिल करने में अनुशासित हैं, बल्कि ऋण आवेदन के समय भी मदद करते हैं। ऐसा इसलिए है क्योंकि होम लोन खरीदते समय, बैंक को इस बात के प्रमाण की आवश्यकता होती है कि आवेदक ने नियमित रूप से अपना कर दाखिल किया है या नहीं।

टैक्स का कैलकुलेशन और सही तरीके से भुगतान के लिए एसएस फाइनेंशियल्स से संपर्क करें और नई वित्तीय योजनाएं बनाएं

0 Comments